もうあっという間に年末ですね。

2023年の相場もとても良い感じで終われそうです。

今年1年間の自分の資産運用の実績を計算していたんですが年利約+30%程で着地しそうです。特に11月のハイテク上昇相場にうまいこと乗れてこの1ヵ月でも+10%を超えました。

さて、そんな中各種外資系投資銀行の2024年の相場予想レポート(主にゴールドマンサックス、モルガンスタンレー、BoFaレポートなどから抜粋)が出てきたのでそちらを解説させていただきます。

以下、簡単にまとめです。

- 来年の注目アセットは株とコモデティ

- 個人的には2023年に遅れているヨーロッパ株に注目

- 経済の盤石性からハードランディング、リセッションは起こらない。

- 2024年は利下げの年、利下げを行うのに十分な金利が用意されている。

この記事ではもともと家賃4000円の建築学生が米国大手証券会社ゴールドマンサックスに入社して勉強し、その後人生を通して投資を行っている筆者が、

実際に今から金融、投資の勉強をはじめてみようという方に向けて知っておいてほしい知識を紹介します。

なお、個別でいろいろ聞きたいという方のために無料LINEグループもありますのでぜひ登録してみてください。

目次

2024年もグローバルマーケットは堅調に推移

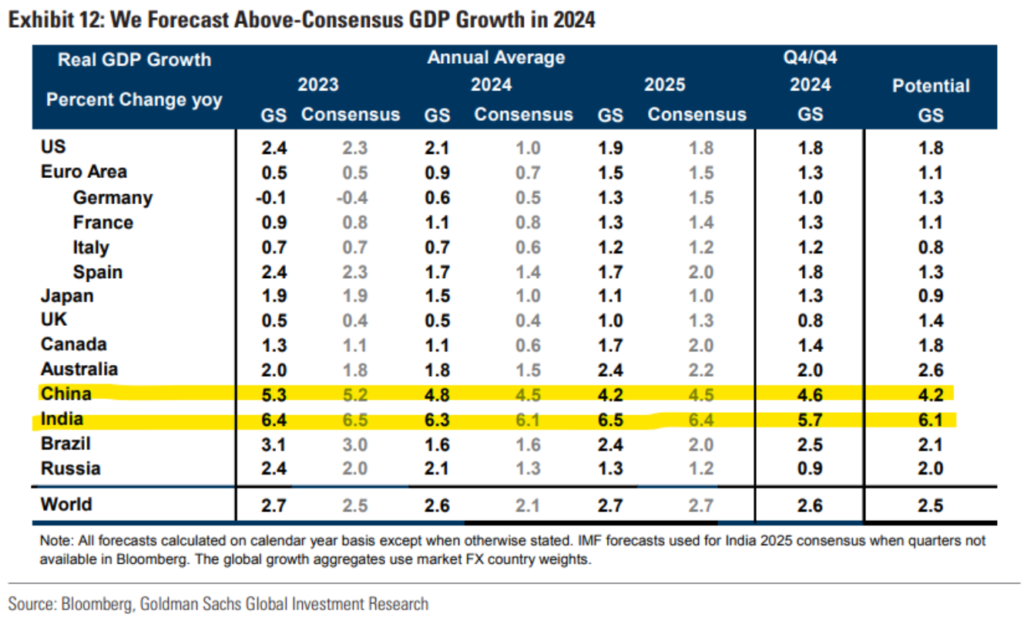

2024年グローバル市場予想ですがGS(ゴールドマンサックス)のグローバルGDP予想+2.7に対してブルームバーグの予想は+2.5。かなり強気な予想をしていることがわかります。

特に中国とインドは世界的に見てもまだまだ上昇余地はあり、+5%を超える予想がされています。

この予想の理由となっているのが大きく分けて雇用と物価です。

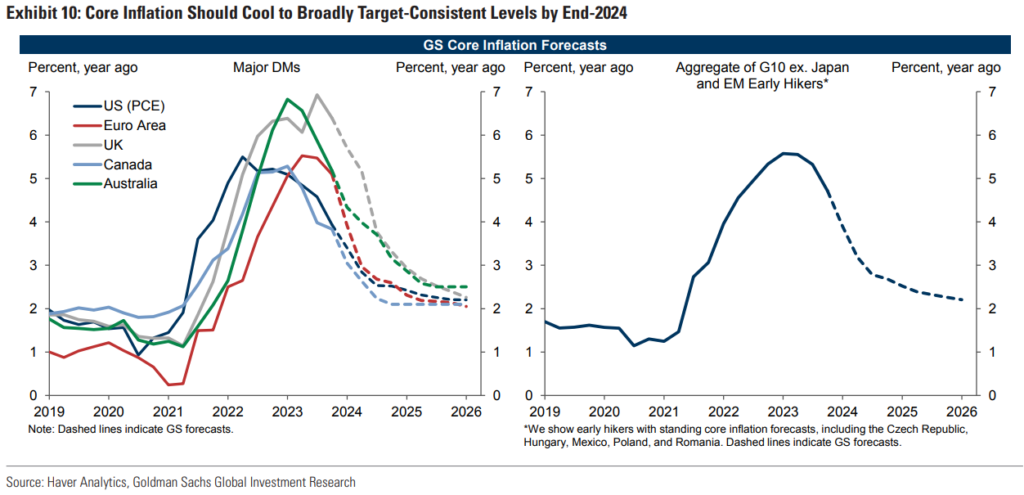

特に2023年は物価との戦いでした。FRBや各種金融機関はこのインフレを抑えるために利上げを行っていました。

他の金融機関のレポートを見てもやはり焦点は

- このインフレがいつ収まるのか?

- それに伴う利下げはいつごろから開始するのか?

という部分になります。

雇用について

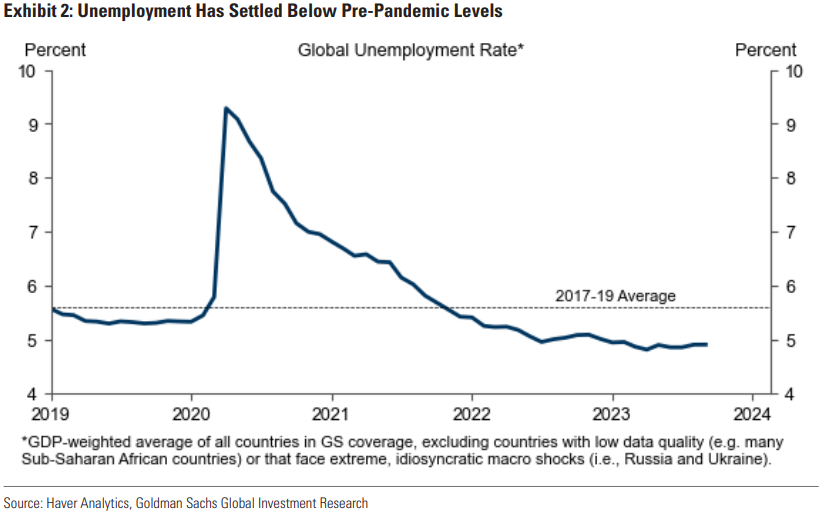

失業率は上図(左)のように2017年~2019年平均レベルまで落ち着きを取り戻しかなり堅調な経済を表しています。

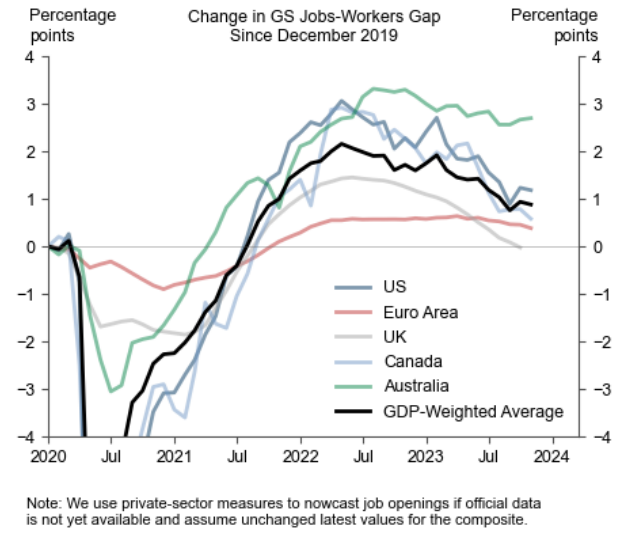

この傾向が続くのかどうかという話ですが、上図(右)はGS独自のJobs-Workers Gapという表です。これは単純に(求人数-失業者数)を図式化したものです。

つまりこのグラフが下落傾向にあるということは、

- 求人数の低下

- 失業者の増加

を意味しますが、現在失業率は上昇していないのでコロナ後の求人数正常化(低下)に向かっていると考えられます。

求人数が失業者数に対して低下してくると賃金が正常な状態に緩やかに戻ります。

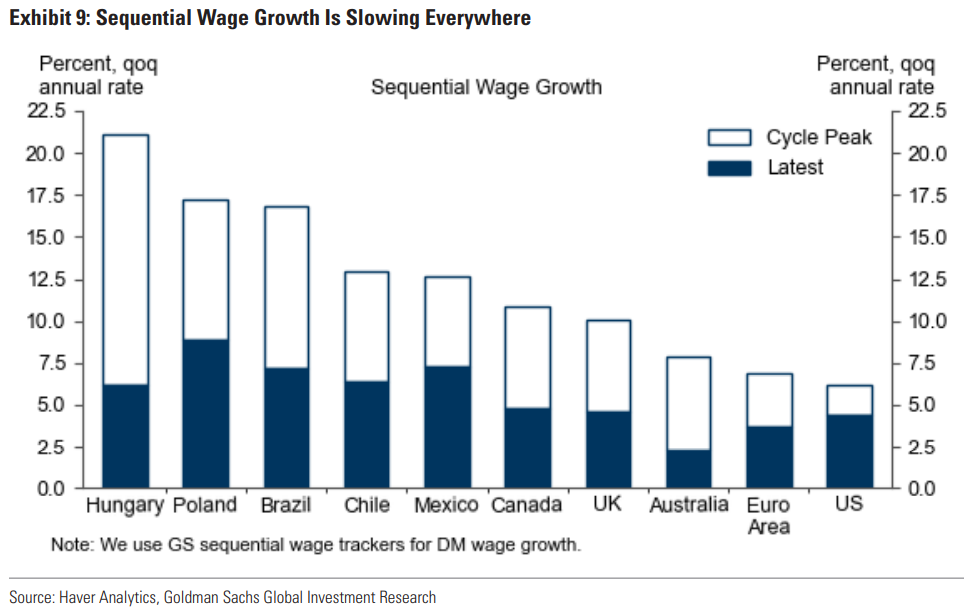

上図は賃金の上昇率を国別に表したものですが、ピーク時(白色部分)よりも大きく下がってきている(青色部分)ことがわかります。

インフレについて

賃金が適正に落ち着いてくると同時にモノの消費が減るので物価上昇率(インフレ率)も落ち着いてきます。

今年は特にインフレと戦うために利上げをどんなペースで行うかというのが各国の焦点でした。

賃金の低下、そして物価上昇率の減少傾向は2024年も続くとみられています。

特に大きな割合を占める住居費ですがこちらもピーク後あらゆる国で落ち着きを見せ始めています。

これら2つの賃金の落ち着き、インフレ率の減少によって起こるのは1人当たりの可処分所得の上昇です。可処分所得とは給料から保険料やもろもろ引かれた実際自由に使える手残りの賃金。

この実質可処分所得の上昇により経済が2024年も安定に向かうと分析されているのです。

- 失業率が上がらず、景気は堅調に推移しながら賃金の安定化がみられる。

- 物価はピークを過ぎ、可処分所得の上昇が予想される。

- 結果的に2024年もグローバルマーケットはさらなる成長が予想される。

各国政策金利について

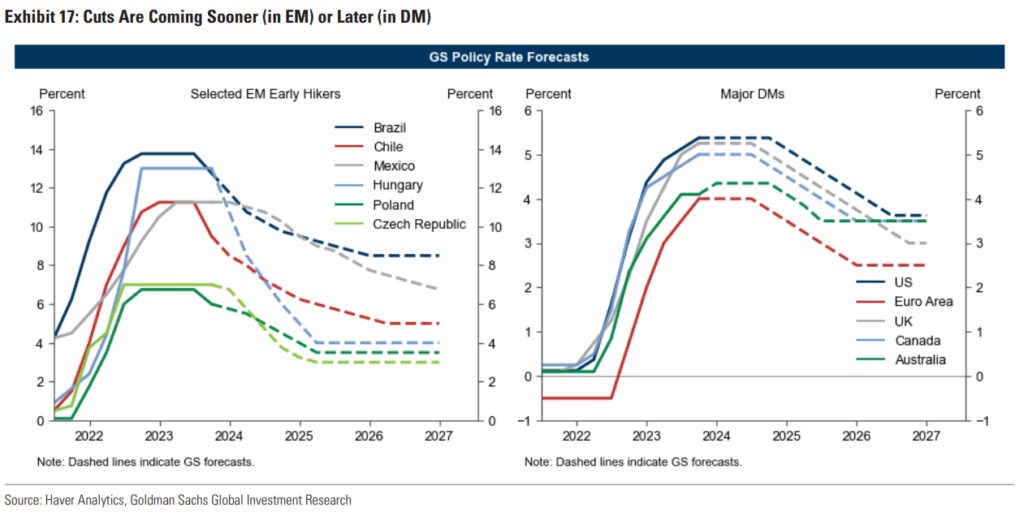

日本とは真反対ですが各国中央銀行は来年は利下げを行うと予想されています。

特に発展途上国から順次利下げが始まっていくと予想。

先進国(DM)は強い雇用により堅調に推移し、すぐには利下げに追い込まれないと予想。

その結果先進国は2024年の後半以降に利下げをはじめる。特に弱い経済と成長率からECB(ヨーロッパ)、BoE(イギリス)、BoC(カナダ)が早くも(2024年Q3)利下げを開始、遅れてアメリカがQ4から利下げを予想されている。オーストラリアに関してはインフレの長期化が予想され高金利を維持するとしている。

他の金融機関のデータも見てみる。

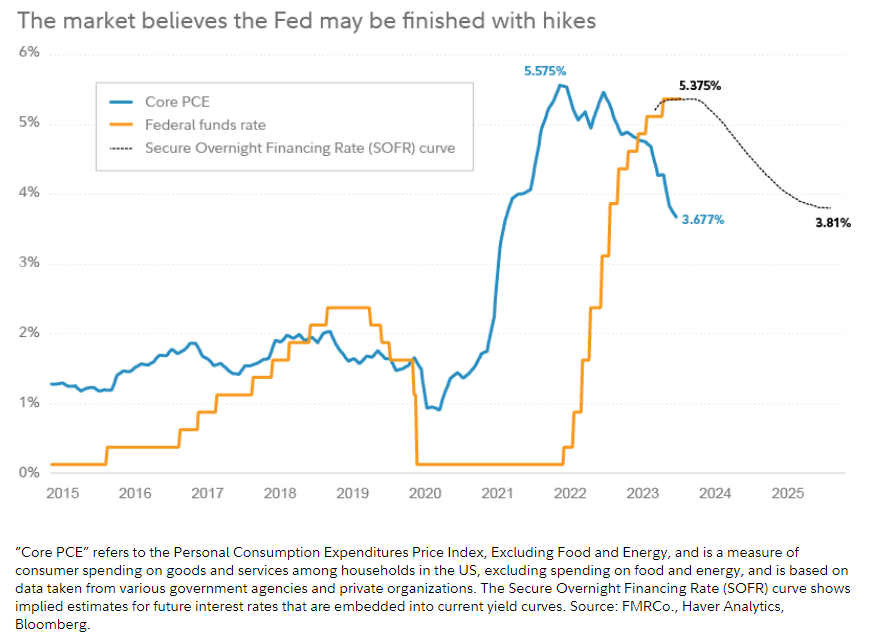

上記はフィデリティの予想だが、Fedは高金利を長期化せず2024年にすぐに利下げに踏み切るとみている。

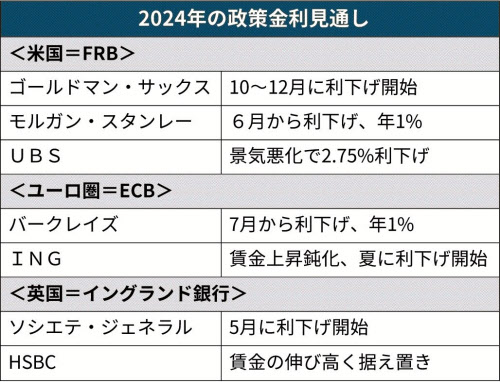

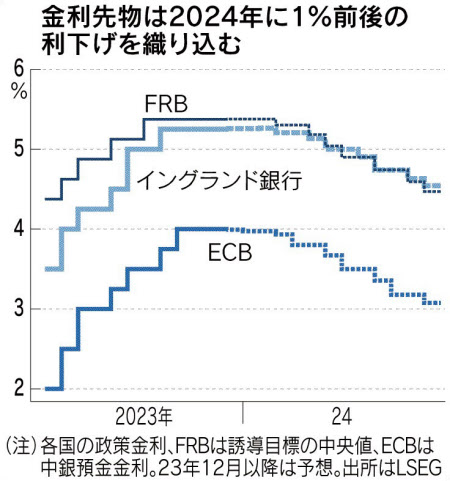

下記は11月21日の日経新聞にあった各種金利低下予想。

このように見ると、GSはかなり先の利下げを予想していることになる。

ちなみにGSのレポートで日本銀行(BoJ)のYCC撤廃時期について予想されていたのが2024年4月であるので皆様お気を付けください。(強い春闘による賃上げを確認してからの撤廃と予想。)

- 各国政策金利の利下げは来年初旬~中旬を予想

- ヨーロッパが先に始まり、アメリカは遅れてスタート

- 日銀は春闘やインフレ率を注視しており、2024年4月からYCC解除を予想

2024年の懸念点

全体的に楽観的な予想に傾いている2024年ですが懸念点もあります。

まずは中央銀行が今年さらなる利上げに踏み切るケースが考えられます。

特にロシア・ウクライナ問題は継続、さらにイスラエル・ハマス問題など中東を中心とした原油価格への懸念は払しょくされないと予想します。

また高金利の維持というのも問題を孕んでいます。

金利を高く長く維持することで企業の支払いコストは増し、財務的に圧迫していきます。この高金利環境に耐え切れず2023年3月のシリコンバレーバンクのような債券含み損増大による倒産などが発生すれば景気は一気に悪化します。

もちろんそうなれば一時的に株価は落ちるでしょうが中央銀行は利下げを前倒しするので少し時間を置けば投資の方向性が見えてくると考えられます。

- 地政学的問題が悪化し物価の上昇が起こる可能性がある→金利のさらなる上昇

- 高金利環境に企業が耐え切れず倒産が相次ぐ→早めの利下げ

2024年の投資先

以上のことを踏まえて2024年の投資先を考えたいと思います。

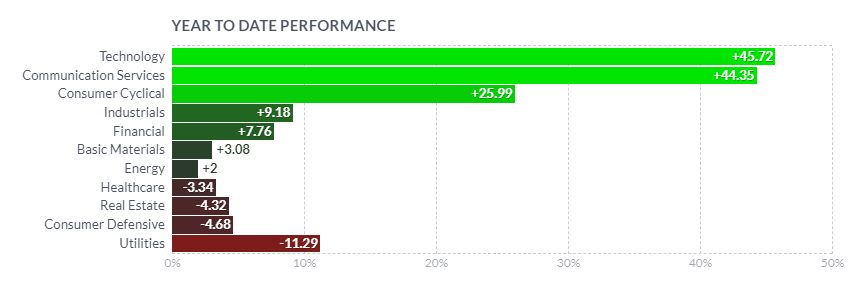

11月ここ最近は米国ハイテク銘柄を中心に大きく相場は上昇。

マグニフィセントセブンといわれる大型ハイテク銘柄が主導となり、相場をけん引しています。

来年2024年も上昇相場というのは上記のデータを基に解説してきましたがその中でどのアセットに投資したらいいのでしょう。

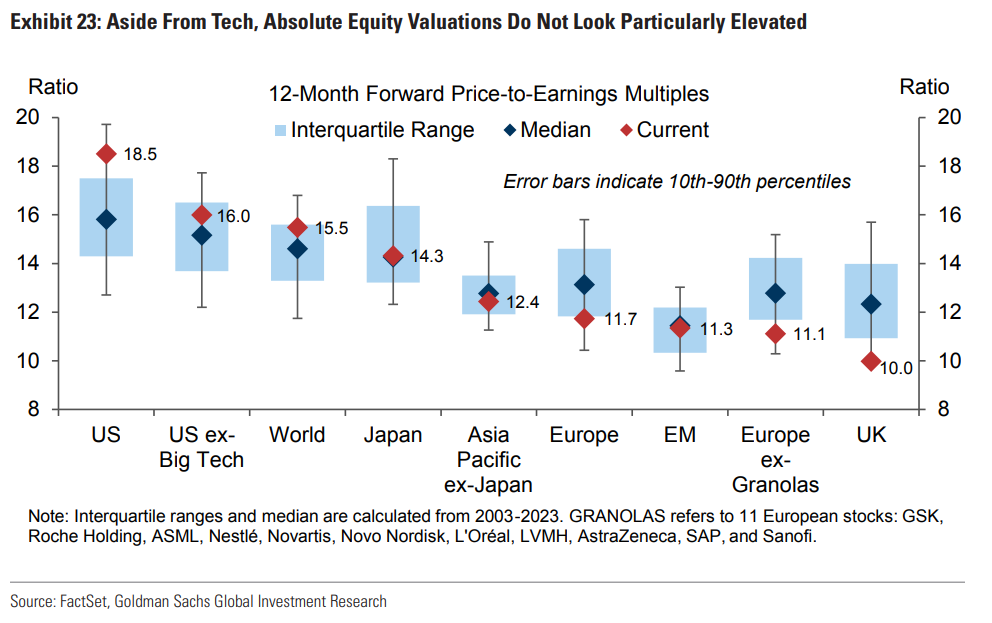

①株ですが上記フォワードPERから読み取れる通り、米国株はかなり割高です。もちろん、さらにここからAI関連で上昇する可能性はありますが、割安でさらに早めに利下げを予想されているヨーロッパ株(ヨーロッパ、イギリス)は面白いと考えています。

米株でいうと今上がりすぎているハイテク銘柄をつかむよりはモルガンスタンレーのストラテジストによると生活必需品、医薬品、生活必需品などのディフェンシブ銘柄に入れていくことがお勧めされていました。

たしかに今年けん引したのはハイテク銘柄であり、そのほかの銘柄は実はそれほど上がっておりません。

他の米株が追いつくのを見越して買うというのはありですね。2024年1月にはリバランスなどでこういった今年上がっていなかった銘柄にフローが入ることが予想されます。

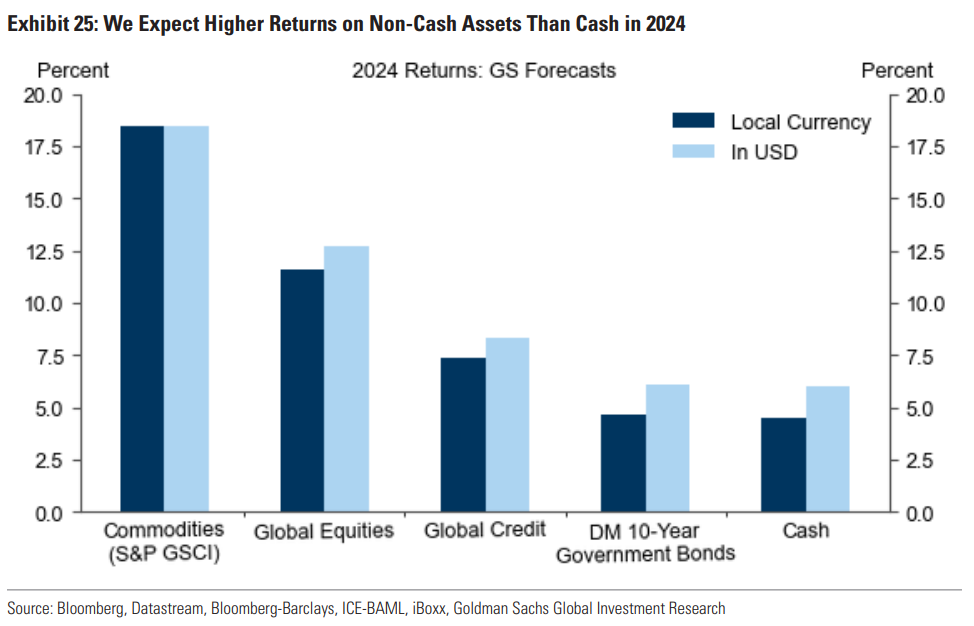

②2つ目にポートフォリオに入れておいた方がいいのがコモディティです。イスラエル・ハマスの戦争も長期で終わるとは限らず悪化する可能性すらあります。そのような時にコモディティを入れておくとインフレの上昇に乗ることができます。原油のETFあたりを仕込んでおくのも良いでしょう。

③3つ目はやはり金利が下がるということで債券でしょう。特に今は金利がちょうど高く(債券安い)ので利回りも高い状態で取得することが可能です。もちろん夏場にそういって買ったはいいものの結局イスラエルハマスのインフレ再燃で金利が大きく上昇して含み損を抱えた過去もあるのでしっかりと小分けで買うことをおすすめします。

どちらにしろ今から金利が下がっていくなら債券という手はありだと思います。

ちなみにこちらはGSの予想。コモディティに重きをおいており、キャッシュ(ドル)で持っておくより投資をしたほうがお得という状況は今年も変わらずですね。

- 2024年も株は好調を予想。個人的には今割安のヨーロッパ株、または米株だとディフェンシブ銘柄に注目

- 地政学的イベントに備えて原油などのETFを混ぜるのも良い

- 金利が下がっていくので債券。特に金利低下の恩恵を受けたいのであれば長期債のETFなどがおすすめ

まとめ

さて、いかがでしたでしょうか。

このような市場予想は毎年年末付近で出しております。ところで2023年の市場を予想した2022年のブログはどんなことを書いていたのでしょうか。

我ながらなかなかの当たりですね。

来年は特に米大統領選挙があります。変動は多いでしょうがこの上昇は続くとみています。

個人的な懸念は日本の利上げですが円とドル両方の資産を持っておくことによって自分のアセットを守りましょう。

来年からは新NISAも始まります。

NISAってなんですか?ってならないようにしっかり準備をしておきましょう。皆さんの老後がかかっています。

- 2024年も株は好調

- 利下げ、物価上昇率の低下、堅調な労働市場が後押し

- 地政学イベントが起きる可能性はあるためコモデティも確認

- 遅れているヨーロッパ株が個人的に注目

マネトレ大学

ゴールドマン時代1年目に習う金融知識をまとめたマネトレ大学というのをやっております。

金融の情報だけでなく、カーボンクレジットや不動産ファンドの話など自由に質問でき、勉強できるライングループもあります。かれこれすでに5期生まで来ました。

無料ライングループに登録すると以下の特典がついてきますのでぜひご参加ください。

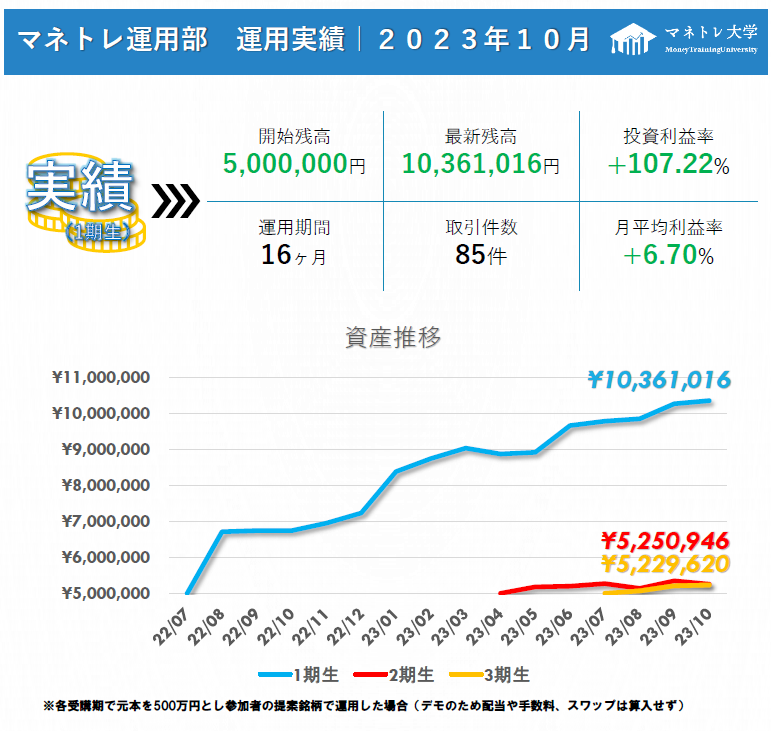

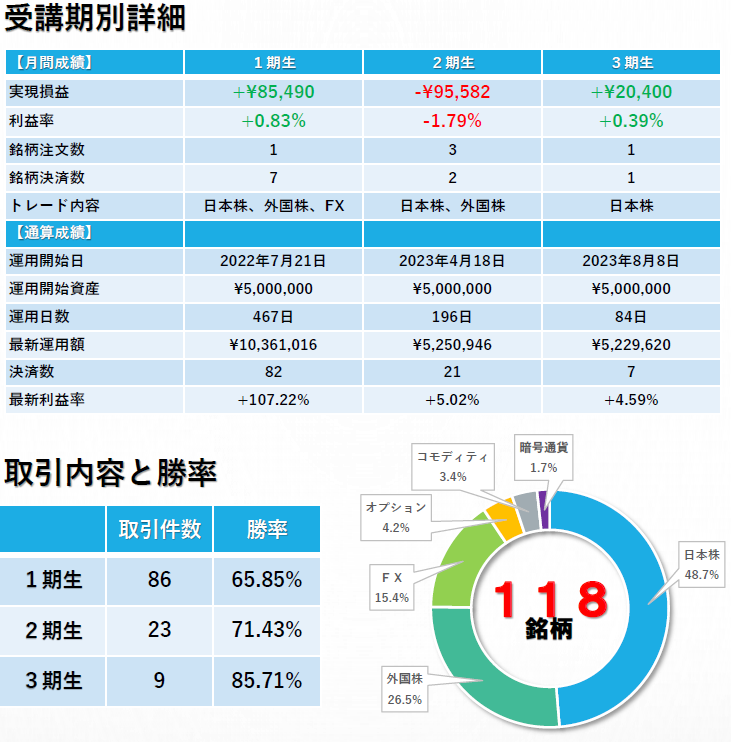

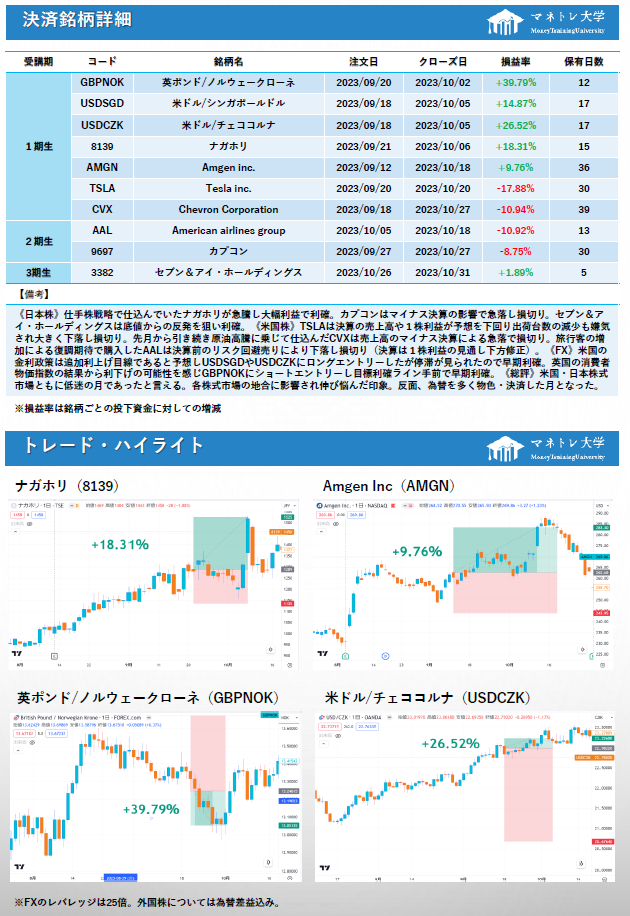

マネトレ大学を卒業した人で運用するマネトレ運用部は成績好調。

ぜひこちらも見学をお待ちしております。

まずは無料LINE登録で特典をGET

- マーケットを読むのに必要な金融ワード18選

- お金のニュースがわかる金融プチコラムBOOK

- 有料級!入力するだけで老後のイメージができる人生簡単設計シート

- あなたの今のレベルが3分でわかる!金融検定シート

- 有料級月1回、マネトレ大学卒業生が行うトレーディング勉強会の動画視聴

コメント