目次

本レポートの紹介

毎週水曜日夜11時あたりからTwitterのスペース機能で一週間の世界情勢総まとめと今後の予想を紹介していましたがそのたびにツイッターに関連記事を上げていました。時間が経ってくるとどの投稿がどれに対応しているのか見分けるのも大変なのでもう一気に本レポートを上げてみなさんに見ながら聞いてもらおうという趣旨です。ぜひ参考にしてもらえたら幸いです。

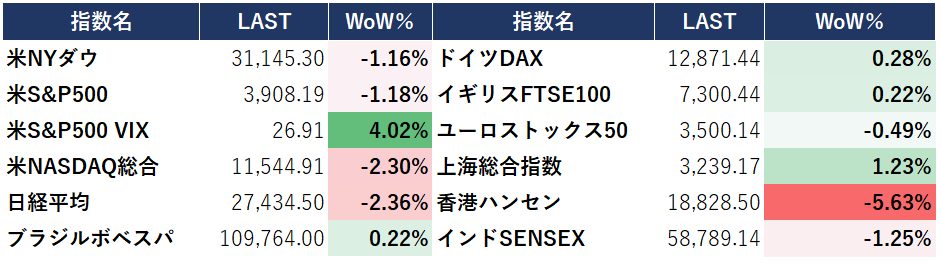

主要指数一週間の動き

世界の主要株価指数の推移を見てみると、全体的に下げが多い一週間でした。9月2日の雇用統計やパウエルFRB議長によるジャクソンホール後のタカ派発言で株は大きく売られています。VIX指数は一週間で4%も上昇。以前から何度か紹介している「VIX25超えたら買いルール」を行ったり来たりの日々です。

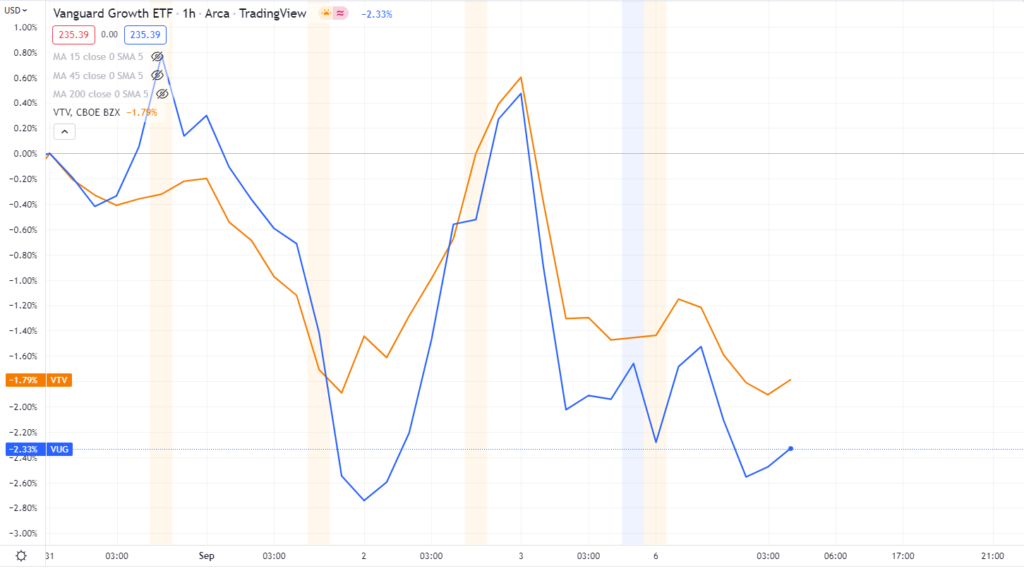

米金利が大きく上昇し、グロース銘柄がバリュー銘柄に比べて売られています。その結果グロース銘柄が多いNASDAQ総合の方が下げが大きいですね。

S&P500は200日移動平均線にぶつかったあたりから急落。今注目なのは下記図のトレンドライン。無事にここで跳ね返ればまだ上がる可能性があるがここを突き抜けたら前回安値をさらに更新しそう。

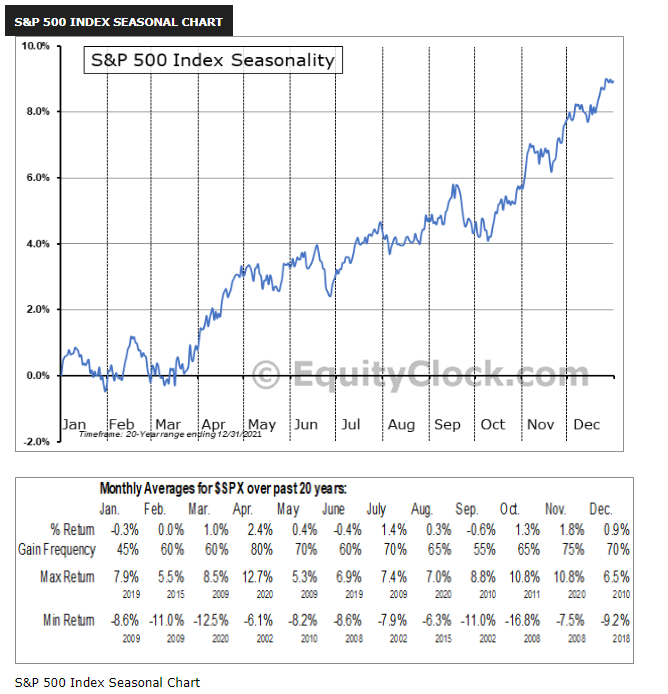

ちなみにSeasonal Chartという過去20年間のS&P500の動きの平均をとった図がこちらです。

“Sell in May, and go away, don’t come back until St Leger day.” に知られるように5月に株は売ってセントレジャーデイまで戻ってくるなという格言があります。

セントレジャーデイは9月に開催される有名な競馬のレースのこと。たしかに9月の中旬くらいから上がっていますが見る感じ9月後半まではまだまだ様子見。年末の高値に備えましょう。

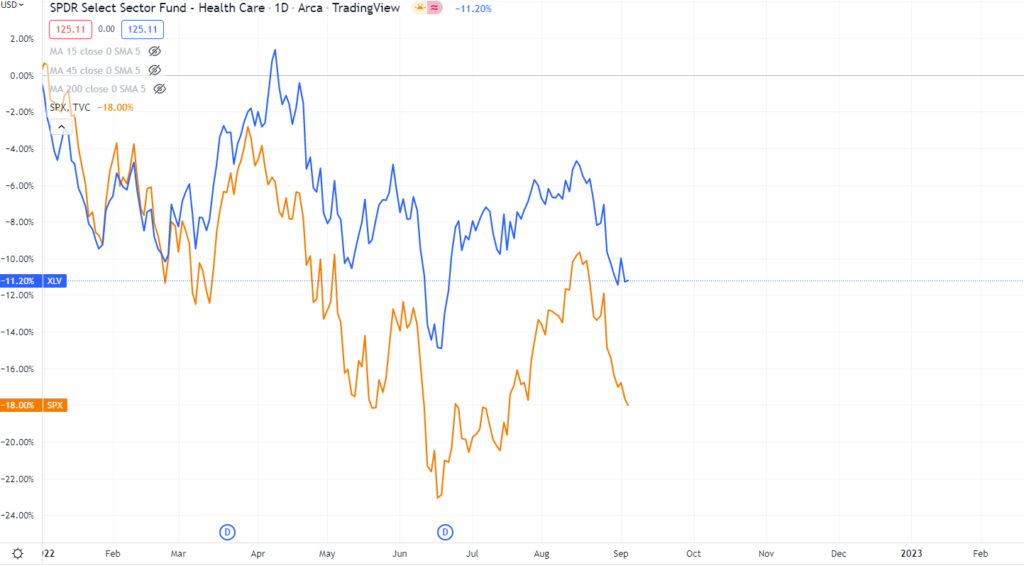

セクター別に見てみると週足ではほぼすべての分野でマイナスの状態。こういう時に耐えるのがヘルスケアセクター。

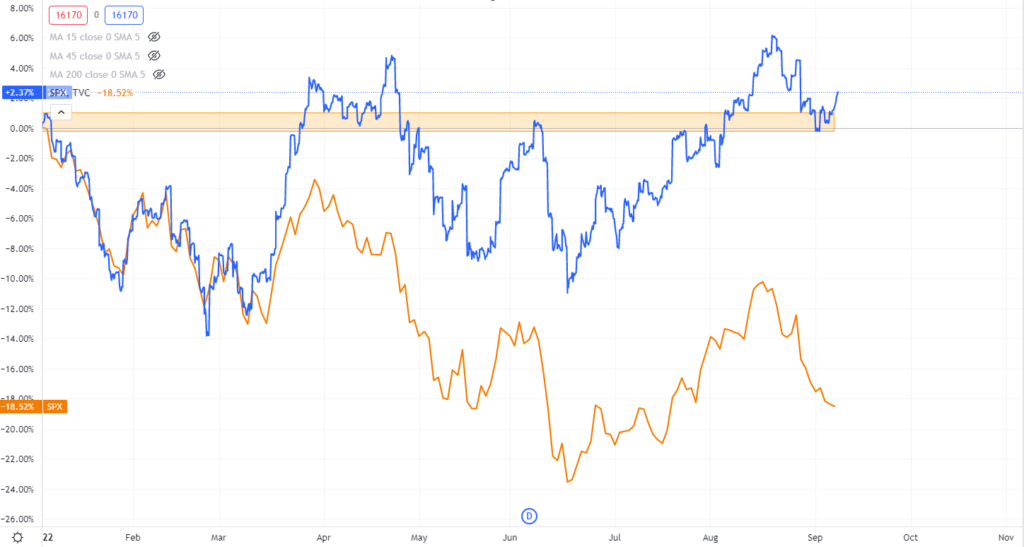

株の調子が全体的に悪い今年下記図でもわかりますが、S&P500が18%下落していてもヘルスケアセクターETFは11%の下落。少しこういった銘柄を多めに入れておくとポートフォリオ的に耐えることができます。

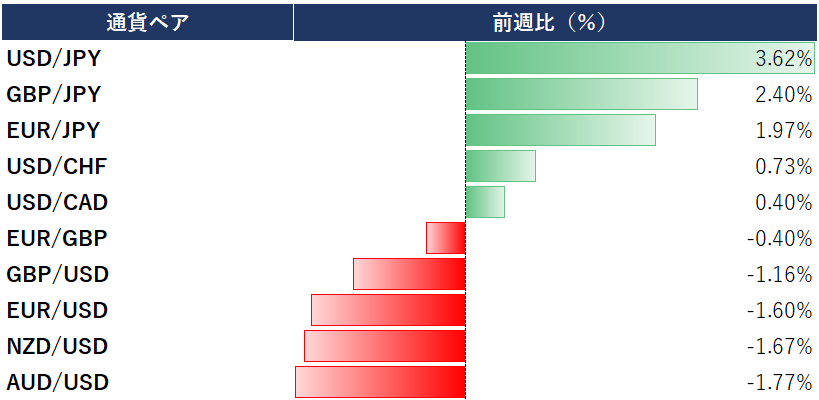

為替一週間の動き、ドルは上がるよどこまでも

ジャクソンホール、雇用統計、ISM製造業指数、など数々の経済指標で利上げ示唆が起こりドル円は一気に急上昇。144円に到達し、1998年以来の24年ぶりの円安水準に到達しました。

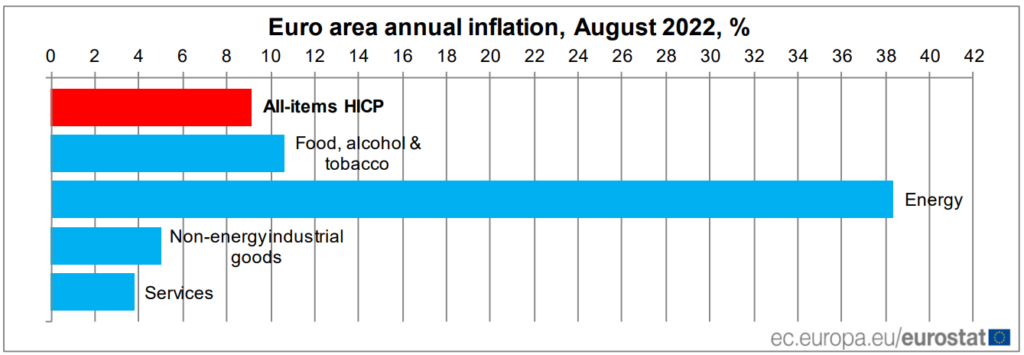

ドル円も注目ですが個人的にはエネルギー問題で打撃を受けているヨーロッパ関係EURも注目です。

2022年8月の年率インフレは9.1%になるとEUROSTATの予想が出ている。項目別に見てみてもエネルギーの影響は大きく、38.3%のインフレ率と桁違いな上昇を見せている。これにより電気代は高騰。市民は電気代が払えず困る家庭も出てきており経済がこのインフレに耐えられるかが焦点となりそうですね。

144ドルに到達したドル円。あのときドル買っておけばよかったーと誰しもが思ったことでしょう。為替関係で注目ネタは2つあります。「中国人民元」と「S&P500のETFで見るドル高円安の影響」です。

人民元利下げによる影響

中国人民銀行が8月22日に今年3回目となる利下げに踏み切った。これによりますます人民元ドルは上昇。為替を見る時に利上げをしている国と利下げをしている国の対比ができると面白いと思います。

利上げとは金利をあげている行為。金利が高い国と低い国どちらにお金が行きやすいかというともちろん金利が高い国です。なので利上げを行うとそちらに資金が移動します。逆に利下げは金利が下がってますので売られますね。

今アメリカはドル利上げ、中国は人民元利下げですので圧倒的にドル人民元のチャートは上に行きやすい状態です。少額で打診買いで経済の波に乗ってみるのも今後の勉強になります。

S&P500円で見るか、ドルで見るか

NISAやつみたてNISAで投資をしている人はS&P500なんかに投資している人も多いでしょう。こちらの図は最近ドル高円安が急速に進み発生している面白い現象。

一応今のところ世界中ではS&P500はさえない印象です。というのもそれはドルから見た時の話。

円で見るとなんと今年の初めからプラスなんですね。というのも我々は円をドルに投資してそのドルでS&P500を買っていることになります。

つまりS&P500が調子悪くてもドル高円安が進めばトータルでは勝てている状態ということです。

株に投資するというよりはドルに投資している効果が大きいみたいですね。

資産をドルと円に分けておくことによりどちらに行っても耐えるポートフォリオが作れます。ドル投資ぜひご検討ください。

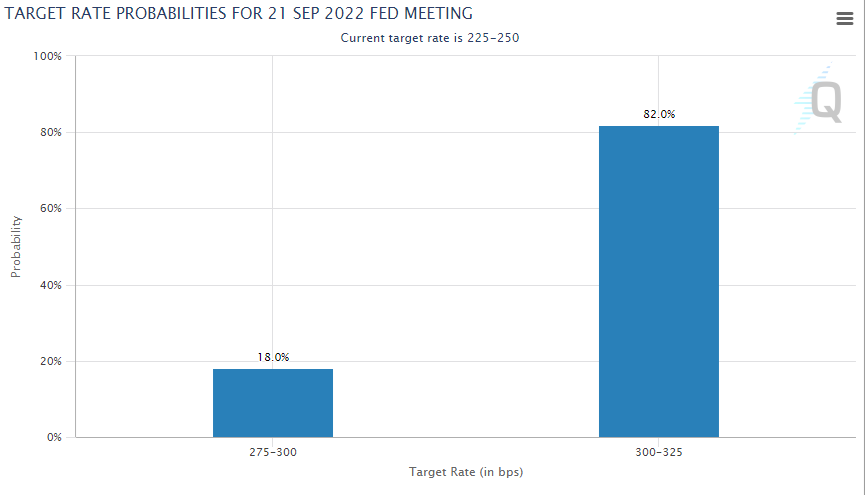

ちなみにFED WATCHで見た時に次の利上げが75bps か50bpsかどちらの可能性が高いかというポイントだがいまのとこ75bpsが濃厚となっている。勢いが収まらない限りドル円の上昇は続くでしょうね。

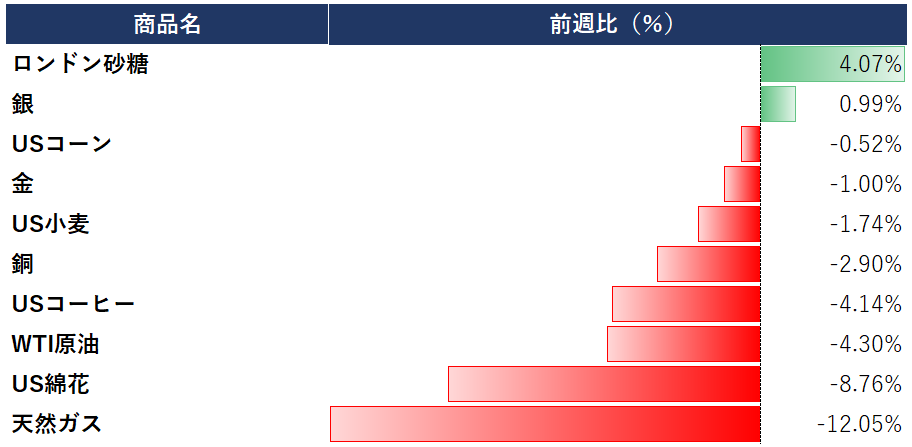

コモディティ関連(原油と天然ガス)

コモディティで注目なのはもちろん天然ガス。

ロシアによる欧州への天然ガス供給停止を受けてドイツでは原子力発電所2基を新たに来年4月までに利用可能にする方針や、そもそも主要な輸送パイプラインであるライン川がこんな状態(下図)では輸送船が航行できずエネルギーの高騰につながっている。

ドイツでは約9兆円の支援策を設けて物価の高騰に対応しているがこれがどう出るかが焦点となりそう。

ちなみに上記グラフで天然ガスの価格が大きくマイナスなのは上がりまくって週比でみるといったん落ちていたからです。ご覧の通り天然ガスETFは爆上げ中です。

トラスノミクス

イギリスの新首相が決まりました。彼女の名前はLiz Trussさん。

トラス氏は2010年に初当選。その後2年後には教育・子育て担当政務次官に任命。環境担当国務相や大法官兼司法省。財務首席政務官を経て、2019年に国際貿易相に就任。ブレクジット後の通商をめぐって日本やオーストラリア、ニュージーランドと交渉を重ねたようです。

今回首相となり注目の政策を3点にまとめて発表していました。

①大幅減税

元々計画していた諸々の税金の廃止とさらに任期中は新しい税金を設けないという表明までしました。来年の4月に法人税の引き上げもあったのですがそれも廃止。日本も見習ってほしいものです。

②インフレ対策

イギリスの消費者物価は10%を超えて上昇しており、家庭の電気ガス料金負担は可処分所得の1割を超えます。今後は国債を発行することによって財政赤字を抑え、国民のインフレを対策できるかが焦点となりますね。

③投資促進

Invest to Kishidaではないですが投資も促していく予定のようでs。金融規制を緩和したり経済特区を推し進めていくようでこの投資がいつ頃実るのかどれくらい外国人を惹きつけることができるのかが焦点

いずれにしろまずはインフレ対策がカギですね。

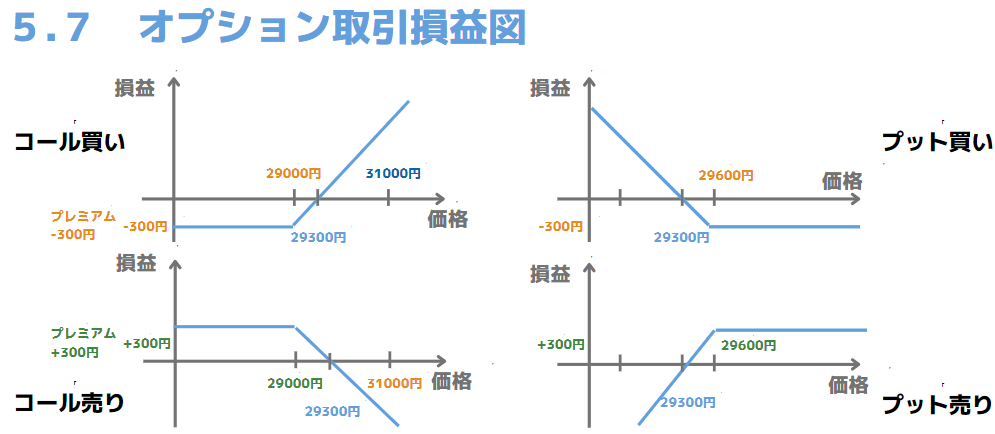

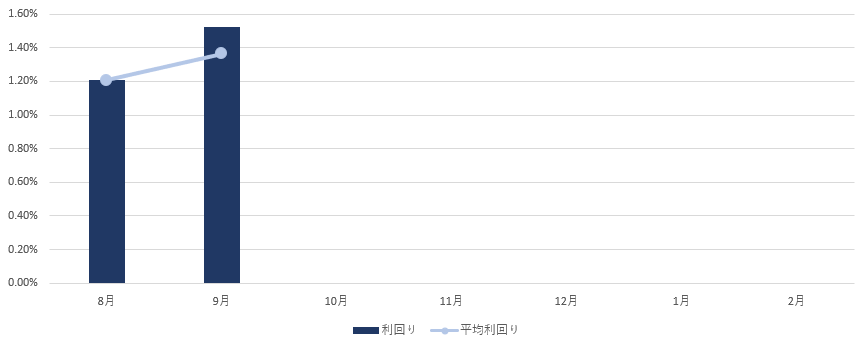

小ネタ(オプション定番トレード)

以前こちら軽くツイッターのスペースで紹介させていただきました。オプション投資のSQまで持っておくだけ定番トレード今月で2か月目の実験となっております。

もちろん既にシミュレーションは行っており、毎月1回行うトレードなんですけども、20年間で負けはたったの1回。あとは全勝という恐ろしいトレード。

オプションの基礎はこんな感じ。

有料でライングループなどで公開しているためここではさわりとトレード結果のみご報告ですが気になる方は個別に連絡ください。年利15%を想定して運用中。

コメント